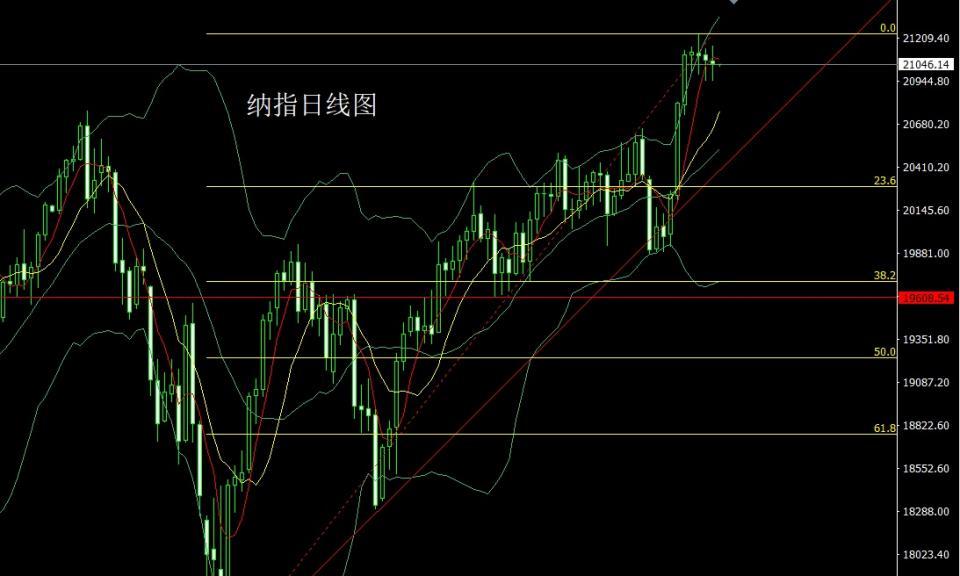

纳指市场昨日开盘在21063.26的位置后行情先回落,日线最低给到了20946.09的位置后行情快速拉升,日线最高触及到了21161.75的位置后行情整理,日线最终收线在了21046.28的位置后行情以一根上下影线等长的长脚十字星形态收线,而这样的形态收尾后,今日21130空止损21180,下方目标看20950,跌破看20850和20800.

(投资有风险,入市需谨慎;以上建议仅供参考,据此操作盈亏自负)

7月6日,仙乐健康发布定增公告,拟募资13.5亿元,其中11.5亿元用于收购Best Formulations(以下简称“标的公司”)80%的股权,该项交易金额为1.80亿美元,约合人民币12.11亿元。公告显示,募资的另外2亿元用于补充流动资金。

仙乐健康是国内大型营养健康食品合同研发生产商(CDMO)之一,2021年营业收入为23.69亿元,扣非净利润为2.10亿元。公司为完成此次收购项目,在募集资金到位前,将通过自有资金、银行贷款或其他方式自筹资金先行支付此次交易收购对价,待募集资金到位后进行置换。

公告显示,标的公司是一家美国营养补充剂行业CDMO企业,成立于1986年,主要从事于维生素、矿物质、特殊营养品等营养补充剂的生产及销售。标的公司于2019年开始着手布局软糖剂型和个人护理产品,并计划于2022年底前逐步投产。

对于本次交易的原因,仙乐健康在公告中解释称,随着公司国际上布局的深入,2021年公司来自境外的营业收入占比达38.45%,公司还在曾在2016年收购了欧洲的软胶囊生产商——德国Ayanda.本次收购标的公司,则是为了快速建立在美国的本土制造基地以打通主流品牌市场渠道,仙乐健康表示,“标的公司能够与公司形成优势互补”。

对此,深交所要求仙乐健康说明标的公司的产能、主要产品、优势互补的具体表现,是否存在潜在整合风险、收购后产能消化安排,以及本次交易的必要性与合理性等情况。

同时,深交所对标的公司2019年转型布局软糖剂型和个人护理产品的情况也产生了疑问,要求仙乐健康说明公司与标的公司及相关人员的接洽时点、背景等,以及标的公司在2019年前后的生产研发、主要产品、客户等情况及变动,说明标的公司2019年开始转型的原因,是否系专为本次收购所布局。

值得注意的是,公告显示,在本次交易正式交割前,标的公司的子公司VIT Health将分拆至标的公司体外。

这一事项引起深交所的关注,深交所要求仙乐健康说明前述分拆活动的原因及合理性,并结合VIT Health近三年财务情况、主要产品、研发权利归属、客户等说明是否对标的公司的生产经营、盈利能力产生重大影响等情况。

同时,深交所还对标的公司本身的经营能力进行了询问。数据显示,2021年和2022年一季度,标的公司分别实现营业收入1.21亿美元和3096万美元,净利润分别为1352万美元和29万美元。

对此,深交所要求仙乐健康说明标的公司收入是否具有季节性特征,如否,则要说明标的公司2022年第一季度业绩表现不佳的原因等情况。

在关注函中广东股票配资,深交所还要求仙乐健康说明此次交易对标的公司估值的合理性、此次交易后对标的公司剩余20%股权是否有安排、本次交易是否存在规避重大资产重组的情形。此外,对于本次交易未设置业绩承诺和业绩补偿等相关安排等情况,深交所也要求仙乐健康作出说明。